20代・30代で投資デビューするなら、投資先は何を選べばよいでしょうか。

投資の知識や経験が乏しく仕事や私生活に忙しい20代・30代にとって、少額から投資でき、プロに運用を任せることの出来る「投資信託」は大変フィットする運用商品です。

しかし一口に投資信託といっても様々なカテゴリーがあり、6000本近くの投信ファンドの中からどれを選ぶべきか迷ってしまうこともしばしば。

また、銀行預金と違って元本保証ではないため、損失を出してしまったらどうしようと不安も覚える方も多いでしょう。

そこで本記事は、投資信託への投資を考えている20代・30代の読者に向けて、

- 投資信託の基本のしくみ

- 投資信託での運用のポイントや注意点

- 投信ファンドの選び方や20代・30代向けのポートフォリオ例

などをわかりやすく紹介します。投資信託でコツコツと将来の資産を殖やしたいと考えている20代・30代の方は、この記事を読んで一緒に投資を始めてみましょう!

投資信託の基本と仕組み

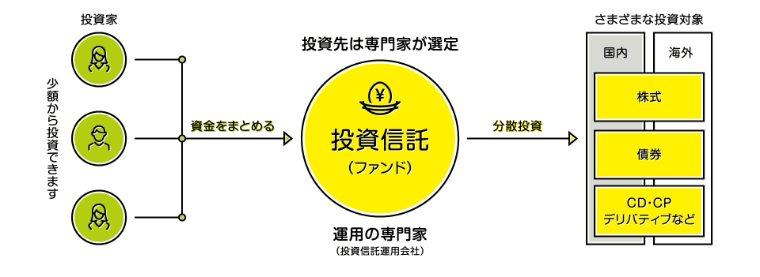

投資信託とは、運用会社が不特定多数の投資家から集めたお金を投資し、儲けた利益を出資者に分配する金融商品。

手数料は掛かりますが、だれでもプロの手腕を借りて運用できる手軽さから人気の投資先となっています。

(参考:投資信託協会 そもそも投資信託とは?)

ちなみに投資信託協会が2020年に全国の20歳~79歳の個人を対象に行った調査では、20代の20.1%、30代の23.7%が投資信託を保有していると回答し、2019年と比較すると20代・30代が増加が一番多いという結果が出ています。

20代・30代のおよそ4人~5人に1人が、投資信託を保有してるイメージでしょう。

投資信託の商品特徴

投資信託の特徴としては以下の3点が挙げられます。

1. プロに運用を任せられる

投資信託で投資者がやる事と言えば、どの投信ファンドに投資するかを選んで入金するだけ。その後の運用はファンドマネージャーが代わりに行います。

2. 自然に分散投資効果が得られる

株式は1銘柄買うのにも数十万円程の資金が必要になる場合が多く、分散投資は容易ではありません。

一方、投資信託では不特定多数の投資から少しずつ資金を集めるため、個人投資家一人当たりの投資金額が抑えられるうえ、100を超える銘柄へプロが分散投資してくれます。

3. 少額から投資できる

上記の通り、投資信託では少額投資が可能で、証券会社によっては100円から購入が可能です。

投資信託の種類

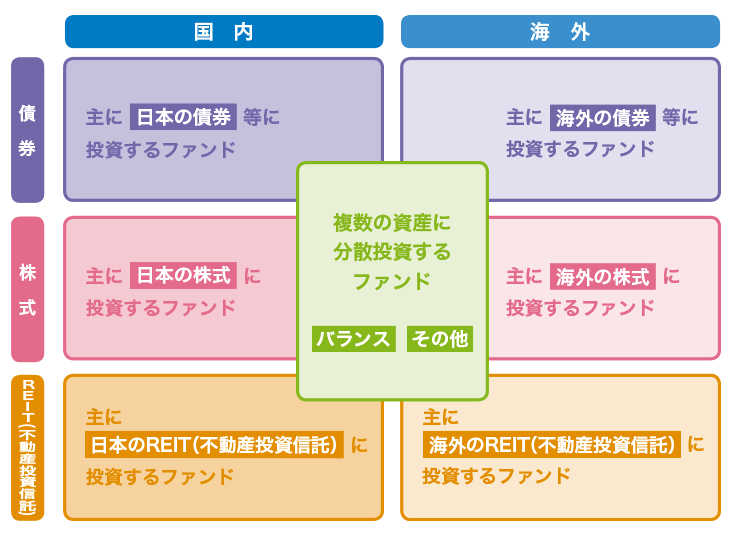

投資信託は、主に投資先によっていくつかの種類(カテゴリー)に分けられます。

(参考:清水銀行 投資対象について)

債券型投資信託

国や企業が資金を広く借り入れる際に発行される債券。債券は購入後満期まで保有することで利子が得られる仕組みです。

債券型の中でも、国内の債券に投資する投信は国内債券型、海外の債券への投資であれば海外債券型と呼ばれ、基本的に海外債券型の方がリスク・リターンともに大きくなるのが一般的。

いわゆる国内中長期債は1%以下、海外公社債でも1%台ですが、リスクが高めの新興国債やハイイールド債なら3%弱といったところです。

株式型投資信託

株式を投資先とする投資信託も、国内株式型、海外株式型の二種類があります。

債券型や以下で紹介するREIT型に比べてリスクは高いですが、引き替えにリターンも高めです。カテゴリーにもよりますが5~12%前後の利回りが期待できるでしょう。

REIT(不動産投資信託)

REIT (リート) とは様々な不動産に投資する投資信託です。リスク・リターンは債券型と株式型の間ぐらいで、利回りは3%台が期待できます。

REITの中でも日本の場合はJ-REITと呼びます。

バランス型投信

バランス型投信とは、国内外の債券・株式・不動産などを組み合わせた投資信託です。リスク・リターンは株式型・債券型の中間で、利回りも3%台が期待できます。

インデックスファンドとアクティブファンド

さて、上では投資先によっていくつかの種類に分かれる旨を紹介しましたが、他にもどのような運用方針を取るかでインデックスファンドとアクティブファンドの二種類に分類されます。

| インデックスファンド | アクティブファンド | |

| 投資目標 | ベンチマークに連動することを目指す | ベンチマークを上回ることを目指す |

| コスト | 比較的安い | 比較的高い |

インデックスファンドは、東証株価指数やS&P500などのインデックス (指標) と連動する投資信託です。ポートフォリオも指数採用銘柄と同じ比率で構成されます。

そんなインデックスファンドでは、指数を大きく超えるような運用が期待できませんが、代わりに手数料は桁違いに低くなります。

一方アクティブファンドは、ベンチマーク (市場の平均的な運用成果) を上回るリターンを目指し、投資のプロであるファンドマネージャーが銘柄を吟味します。

ファンドによっては大きなリターンを期待できますがコストは高く、販売手数料は2%台、信託報酬も年1.5%から2%といったところです。

ちなみに、全投資信託の純資産残高140兆円のうち、インデックスファンドとアクティブファンドはそれぞれ半々を占めています。

投資信託に伴うリスク

投資信託に限らず、元本保証でない金融商品に投資する際には、元本割れリスク・値下がりリスクが伴います。

- 元本割れって何?

- 利益を出すことを目的に、最初に金融商品に投じたお金を元本と言い、元本割れは金融商品の値下がり等により元本を減らしてしまうことを指します。

投資信託への投資における元本割れ・値下がりリスクの度合いは、選ぶファンドによって大きく変わってきます。どのファンドにも将来の値下がりリスクはありますが、ファンドの過去の運用成績などを参考に比較的リスクの少ない投資信託を選ぶことも可能です。

では、投信の基本的な仕組みが分かったところで、今度はファンド商品の良し悪しを見分けるコツや選び方、20代・30代ならではのポートフォリオモデルをご紹介します。

投信選びのコツと20代・30代向けポートフォリオ例

ここでは6000本近くある投資信託からどのようにファンドを選ぶべきか、決めてとなるポイントを見てみましょう。

投資信託の基本の選び方

1. 運用目的を決める

基本的なことですが、資産運用の利益目標や目的によって選ぶべき投資信託や金額、安全性も変わってきます。

- 子供の教育資金を10年後までに貯めたい

- マイホーム購入費用を3000万円作りたい

- 老後資金を2000万円貯めておきたい

など、資産運用の目的や目標は様々です。

このように「何のために」「いくら」「いつまでに」資産を作りたいのかを明確にすることで、自分の取るべきリスク度合いや目指すべきリターンが見えてきます。

2. 目的に合う投資信託から最適なものを選ぶ

目標が決まれば、その目標を達成するために最適な投資信託銘柄を選びます。

その際ポイントとなるのが、「運用成績と基準価格」「シャープレシオと標準偏差」「純資産総額」「運用期限」「手数料」の7つの要素です。

- 1. 運用成績 (パフォーマンス) と基準価額

- 市場の価格は常に上下しているため、今年は大きなプラスを出していても昨年はマイナスなんてことも頻繁にあります。

中長期の運用を基本とする投資信託では、最低でも過去3年~5年の運用成績からファンドの良し悪しを判断するのがおすすめです。組成後1~2年ほどしか経過していないファンドはなるべく避けるほうが安心でしょう。

運用成績は若干の変動はありながらも長期的に伸びているかがポイントとなるほか、同じカテゴリに投資する類似ファンドやベンチマークとする指数と比べて劣っていないかなども判断材料になります。

運用損益の予想は投信の「基準価額」の変化率からも見通しを付けることが出来ます。基準価額は一口当たりの投資信託の値段を表したもので、運用で利益を出していれば基準価額も上がっていきます。

- 2. 標準偏差とシャープレシオ

- 基本的に投資のリスクリターンは比例する場合が多く、高利回りの投資信託はそれだけリスクが高くなりがち。

投資におけるリスクとは値動きの振れ幅 (大きさ) を指しますが、この振れ幅を数値化してくれているのが標準偏差です。標準偏差は値が大きくなればなるほどリスクが高いと判断できます。

シャープレシオは、リスクに見合ったリターンが出せているかという投資の効率を図る数値です。シャープレシオは数値が高いほど投資効率が良く、1を超えていると優秀とされています。逆に0.5を切るようなら「割に合わないファンド」と見切るべきでしょう。

- 3. 純資産総額

- 純資産総額は投資家が投資している総額で、その投信ファンドの規模感を知ることが出来ます。

一般的に安定的で効率的な運用のためにはある程度の純資産総額が必要とされていて、少なくとも30億円以上で理想は100億円以上の投資信託が良いでしょう。あまりに純資産総額が少ないと、運用状況によっては途中で運用が中止されてしまうことがあります (=繰上償還)。

- 4. 運用期限

- 投資信託には運用が無期限のものと、期間が決まっているものがあります。

運用期限の迫った投信は長期投資には不向きな場合がありますので、投資信託説明書で確認しておきましょう。

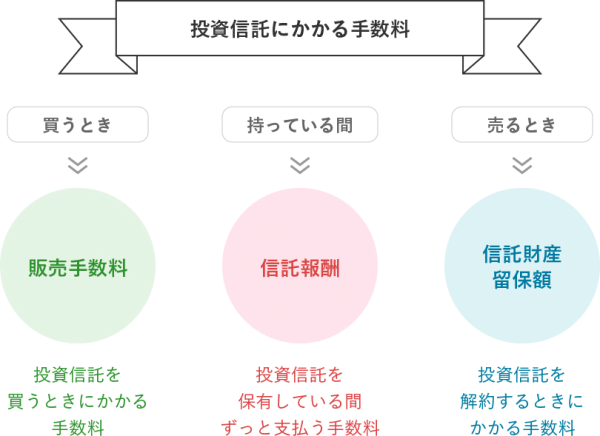

- 5. 手数料

- 投資信託の手数料は、購入手数料・信託報酬・信託財産留保額の3種類です。

(参考:北陸銀行)

手数料がいくらになるかはファンドによって差があり、通常債券型よりも株式型、インデックスファンドよりアクティブファンドの方が高くなります。中でも信託報酬は運用成績でマイナスが出ていても、保有している限りは払わなければなりません。

20代・30代の初心者のうちは、販売手数料が無料のノーロードファンドや、信託報酬が0.2%以下のファンドを選ぶのも良いでしょう。

以上に挙げた各銘柄の情報は、モーニングスターなどの投信情報サイトやYahoo!ファイナンスなどで簡単に確認することが出来ます。

上記の基準でファンドを絞り込んでいけばそれほど迷うことはなく選択できると思います。

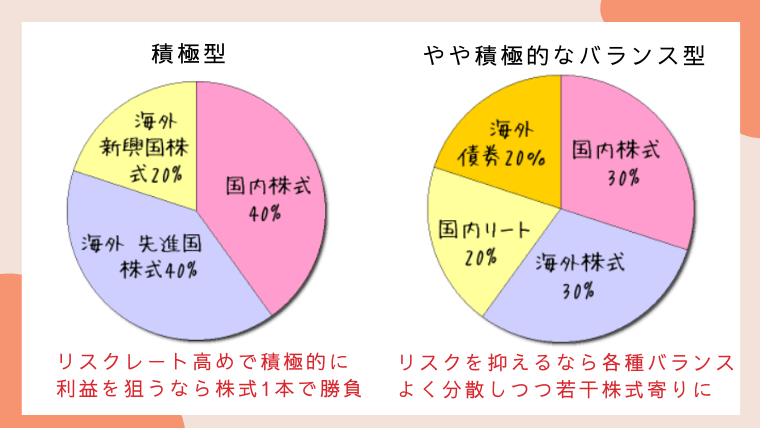

20代におすすめの投資信託とポートフォリオ

資産形成期間が長い点で共通している20代・30代ですが、投資ポートフォリオを組む際の視点は若干異なるかもしれません。

20代の特徴としては、まだまだ投資資金が少ないこと、独身者が多く比較的お金の自由が利くことなどが挙げられます。

また30代よりもさらに資産形成期間が長くなる20代では、少々の損失あれば今後の継続的な投資で挽回することも出来ます。

そのため20代でかつ独身の方であれば、比較的リスクレートが高めの運用も可能になるでしょう。

いずれの場合も、なるべく手数料を抑えたファンドを選ぶように心掛けましょう。

| 20代におすすめの投資信託の例 ※スマホは横スクロールで表示 |

運用成績 (5年) | 手数料 | |

| (NEXT FUNDS) TOPIX連動型上場投信 |

TOPIX(東証株価)と連動する国内株式型インデックスファンド | 10.06% | ノーロード 信託報酬0.1% |

| iシェアーズ S&P500 米国株 ETF |

S&P500(NY市場)と連動する米国株式型インデックスファンド | 17.75% | ノーロード 信託報酬0.08% |

| eMAXIS Slim 新興国株式インデックス |

MSCIエマージング・マーケット・インデックスと連動する新興国株式型インデックスファンド | 7.53% | ノーロード 信託報酬0.187% |

※執筆時現在の情報です。投資の際は最新情報をご確認ください。

30代におすすめの投資信託とポートフォリオ

30代の特徴としては、既婚者や子供がいる世帯が増えること、結婚・出産・車・マイホーム費用など色々と出費が多いなどが挙げられます。

20代と比べて給料が上がり投資額は増えますが、同時に出費の予定も増えるため、20代よりもより安全性を重視した運用がおすすめです。

中には住宅ローンを返すことを優先したいという方もいると思いますが、昨今住宅ローン金利も1%未満が当たり前で、ローンを先に返してしまうよりも、そのお金で数パーセントで運用する方が資産形成が効率的になる場合もあります。

以下の例も参考に、基本的にはバランス型、30代でも独身の方であれば積極型でポートフォリオを検討されてみるのも良いでしょう。

| 30代におすすめの投資信託例 ※スマホは横スクロールで表示 |

運用成績 (5年) | 手数料 | |

| eMAXIS Slimバランス(8資産均等型) | 指標に組み入れられた債券・株・REITなど8資産にバランスよく投資するインデックスファンド | 7.15% (3年) | ノーロード 信託報酬0.15% |

| iシェアーズ・コア MSCI先進国株(除く日本)ETF | 日本を除く全世界株式に投資するインデックスファンド | 14.32% (3年) | ノーロード 信託報酬0.21% |

| eMAXIS Slim新興国株式インデックス | MSCIエマージング・マーケット・インデックスと連動する新興国株式型インデックスファンド | 7.56% | ノーロード 信託報酬0.21% |

※執筆時現在の情報です。投資の際は最新情報をご確認ください。

20代・30代の投資信託のポイント

さて、ここまで投資信託の基本の仕組みやファンドを選び方などをお話しましたが、投資信託への理解は深まりましたでしょうか。

続いては、20代・30代の投資信託投資のポイントをご紹介します。

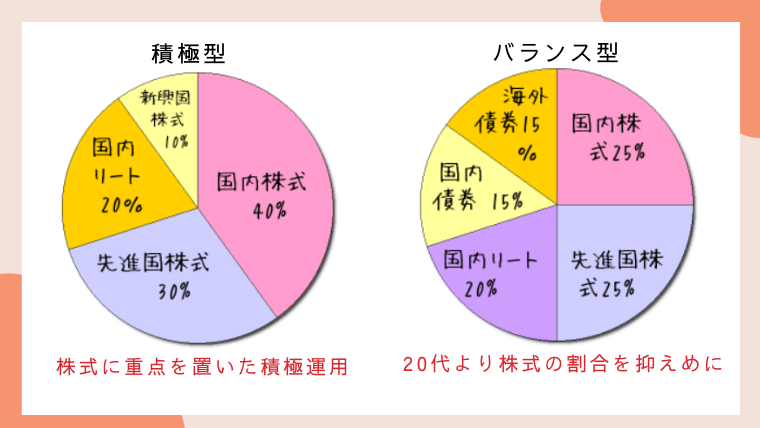

1. 20・30代は少額からの積立がおすすめ

数百万円などのまとまった投資金の準備が難しい20代・30代は、毎月少額から始められる投資信託の積立投資を利用しない手はありません。

さらに積立投資には、購入時期を分散できるため購入コストを平準化 (ドルコスト平均法) し、高値掴みのリスクも軽減できるというメリットがあります。

- 高値掴みとは?

- 相場の高い時点で購入してしまい、その後値下がりすること。

(参考:THEO コツコツ積立 or まとめて入金。どっちが良い?)

仮に運用に失敗しても、積み立てなら被害を最小限にセーブできるのです。定額自動積み立てで購入手続きや銘柄選びに煩わされることもな、く忙しい20代・30代に最適です。

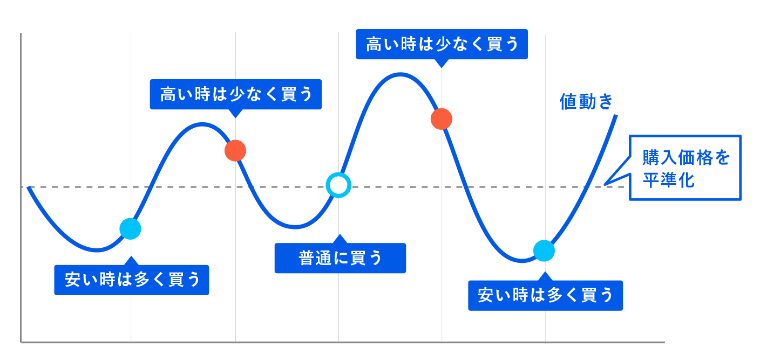

2. 20代・30代は早く始めて長期的に運用する

20代・30代なら定年退職までに30年以上もあるわけです。一度に大きな投資金を捻出するのは容易ではありませんが、少額でも毎月コツコツと積み立てていけば時間をかけて大きな成果を生みだすことも可能です。

それだけでなく、投資で得た利益を元本に加えて運用を続ける複利効果は長期になるほど効果が高くなり、資産の増えるスピードが加速します。

もうすぐ車を買うから、家のローンがあるからと投資を先延ばしにせず、月々数万円単位の少額からでも投資を始めてみましょう。

3. ノーロードファンドを上手に利用

資産運用ではリターンばかりに目が向きがちですが、本来のリターンは手数料を引いた後手元に残る金額で考えるべきです。

販売手数料軽減策としては、最近国内でも普及しつつあるノーロードファンドを上手に活用しましょう。

また、投資信託では成績の良し悪しに関わらず信託報酬手数料が抜かれていくため、市場の不調が長期化すれば信託報酬がボディブローのように効いてきます。信託報酬はできるだけ低い商品を選んだほうがリターン (手数料控除後) アップにつながるでしょう。

4. 分配金は受け取らず複利運用

投資信託の購入申し込みにあたっては、分配金を受け取るか、それとも再投資に回すかを選択します。

- 分配金とは?

- 投資信託の運用で得た利益を決算ごとに投資家へ分配するお金のこと。

分配金を受け取る場合は、定期的にお金が手に入りますがその分投資効率は悪くなります。長期投資で資産を増やして行きたいなら、分配金を再投資して複利効果を狙うのが得策です。

投資信託の始め方

いよいよ次は、実際に投資信託を始めるための手続きに入りましょう。

投資信託を始める手順

投資信託による運用の手続きは、証券会社で口座開設→入金→購入→売却の流れですすみます。投信は銀行でも購入可能ですが、選べる商品が限られます。

1. 証券会社で口座開設

口座開設は店頭窓口や郵送でもできますが、最近はパソコンやスマホのWEB手続きが主流です。免許証やマイナンバーカードなどの本人確認書類もスマホ撮影でOK。紙のやり取りを一切省略できるので便利です。

2. 開設口座へ入金

開設口座ができたら、購入資金を銀行口座から入金します。基本はネットバンキングで銀行に行く手間が省けるうえに振込手数料も原則無料です。

3. 銘柄を選んで購入

(WEBの場合)証券会社のホームページには、ファンド名検索・カテゴリーから選択・各種ランキングから選択といった様々なメニューを提供しており、銘柄も選び安くなっています。

4. 銘柄保有し、タイミングを見て売る

保有している投資信託は、最後は売却するのではなく解約という形をとります。解約金は基準価額を基準に計算され、そこから手数料が徴収されます。

また源泉徴収ありの口座を指定している場合は、利益に掛かる税金が源泉徴収されます。

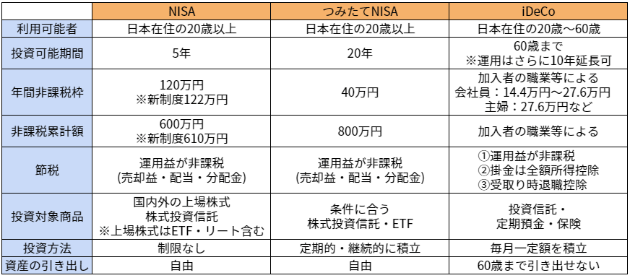

NISAやiDeCo口座を利用する

投資信託はNISAやiDeCoを通じても取引できます。いずれも政府が投資促進のために作った制度で節税メリットが期待できます。

NISAは少額投資非課税制度の略称で、分配金や譲渡益が非課税扱いになります。限度額は年間120万円、最長5年間ですから最大600万円まで運用できます。

iDeCoは個人型確定拠出年金の略称で、拠出金が全額所得控除の対象となる上に、分配金や譲渡益への課税も60歳まで繰り越されます。NISAやiDeCoの口座も証券会社や銀行などで開設できます。

投資信託の始め方も煩雑なことは特になく簡単に始められそうですね。「では早速始めよう!」というはやる気持ちを抑えて、最後に投資信託の注意点だけ一緒に見ておきましょう。

20代・30代の投資信託における注意点

少額から気軽に始められ、身近な投資先である投資信託ですが、元本保証商品ではないためいくつかの注意点は抑えて置いた方が良いでしょう。

1. 金融機関の話を鵜呑みにしない

いくら手軽に始めらるとはいえ、20代・30代の投資知識や経験の乏しい私たちがが何の事前知識なく金融機関へ出向くのは良くありません。

証券会社にせよ銀行にせよ、営業担当はノルマに日々追われています。営業成績の評価項目は多々ありますが、特に重視されるのが手数料。当然ながら営業担当者からは手数料の高いファンドラップ・テーマ型・毎月分配型といった商品を薦められがちです。

こちらは強要されている気はしなくても、優秀な営業にかかれば絶妙な投資ネタに思わず引きこまれ、いつの間にか買ってしまっているということも。

金融機関の窓口に行く際には相手のペースに引き込まれないよう、自らも投資情報で理論武装して行きましょう。

2. 無計画に投資を始めない

財テク雑誌やビジネスニュースで紹介されている投資信託など、思わず自分も欲しくなってしまいますよね。ただし無計画に衝動買いして上手くいくなんてことはありえません。

投資にもPDCAが大切で、試行錯誤しているうちに投資の精度が上がり好成績につながっていきます。

- 計画(Plan)

- 実行(DO)

- 結果の振り返り(CHECK)

- 次に活かす(ACTION)

3. 類似商品に集中投資しない

銘柄が違っても同じカテゴリーの投信なら、ポートフォリオが多少違っても値動きは似通います。

投信商品の選択にあたっては、極力複数カテゴリーから選ぶようにしましょう。

投資信託Q&A

ここまでで投資信託の説明は一通り終わりです。最後は初心者のみなさんが抱きがちな素朴な疑問について、よくある質問を集めてみました。

1. 投資信託はいつでも売買できるの?

証券会社の営業日ならいつでも売買でき、売却代金は受け渡し日 (売り注文を出した日から5営業日前後) に口座へ反映されます。

2. 投資信託はいくらから購入できる?

証券会社によりますが、投信積立方式なら100円から1円単位での購入も可能です。

3. 投資信託にも税金がかかる?

分配金は「配当所得」として、売却益は「譲渡所得」として、儲けた分の2割が課税されます。証券口座開設時に特定口座の源泉徴収あり、または源泉徴収なしのいずれかを選びます。

4. 投資信託の情報収集はどうしたら良い?

投資家向け情報サイトのモーニングスターでは、リターン・リスク・コスト・純資産総額など多角的な視点で投信を分析、個人投資家に有益な情報を発信しています。

また個人投資家の運用ブログやSNSではリアルな投資事情などを知ることが出来ます。

Webの普及やNISAをはじめとした投資環境の整備もあり、昔に比べて資産運用はグッと身近な存在になりましたね。 資産運用を学ぶ手段も解説本やセミナーだけでなく、最近では資産運用関連サイトや個人投資家のブログなどからも情報を入手すること[…]

他にも書籍やセミナーで基礎知識を高めたい場合は、こちらをご参考にください。

資産運用を始めたいけど、知識もないし何から始めてたら‥と悩むも多いでしょう。 資産運用を学ぶなら、本サイトなどで資産運用の概要を理解し、その後は書籍などで少しずつ足りない知識を補充していくのもおすすめです。本やセミナーなどで専門家から[…]

20代・30代の投資信託まとめ

- この記事の要約をひらく

- 1.投資信託の基本と仕組み

ー20代・30代の4-5人に1人が投資信託を保有

ー投資信託なら、少額からプロ任せで分散投資が出来る

ー投資信託は債券型・株式型・REIT・バランス型など様々

ー投資信託には値下がりリスクが伴う

2. 投信選びのコツと20代・30代向けポートフォリオ例

ー資産運用の目標が決まれば選ぶべき投信が絞られる

ー7つの要素から優秀な投資信託を絞っていく

ー20代独身ならリスクレート高めのポートフォリオもあり

ー30代は安全性にも配慮したポートフォリオ3. 20代・30代の投資信託のポイント

ー少額からの積立がおすすめ

ーどうせやるなら早めに始める方が得

ー手数料は極力抑える

ー分配金は再投資に回す4. 投資信託の始め方

ー証券会社で口座開設→入金→購入→売却

ーNISAやiDeCo口座で節税を図る5. 20代・30代の投資信託における注意点

ー金融機関の話を鵜呑みにしない

ー無計画に投資を始めない

ー同カテゴリの類似商品に集中投資しない6. 投資信託Q&A

ー証券会社の営業日ならいつでも売買でき、売却代金は売り注文を出した日から5営業日前後)に口座へ反映される

ー投信積立方式なら100円から1円単位での購入も可能

ー分配金は「配当所得」、売却益は「譲渡所得」として儲けの2割が課税される

ー投資家向け情報サイトやSNS、資産運用ブログ、投資セミナーなどで情報収集

最後までお読みいただきありがとうございます。本記事では20代・30代の投資信託の始め方や投資におけるポイントや注意点をお話しました。

20代・30代が取組める資産運用は投資信託の他にも色々ありますので、他の運用方法も見てみたいという方は以下の記事を参考にしてみてください。

超低金利の長期化や企業による退職金の減額傾向、年金制度の持続可能性への不安など。このようなニュースばかり流れてくると、自分たちの将来も不安になってきますよね。 20代・30代の若い世代が長いライフステージを安心して暮らしていくには、「[…]