人間は「失敗」から学ぶ生き物です。数々の失敗の経験から学習し、改善しながら徐々にスキルを上げて行くのは勉強やスポーツ、そして資産運用の世界においても同じです。

しかし、いくら失敗を糧に改善すればよいとはいえ、資産運用における失敗は資産を減らしてしまう事を意味するため、出来る限り失敗は未然に防いでおきたいと思うのが本音でしょう。

そこで本記事は、これから資産運用や投資に取り組もうとしている20代・30代の投資家予備軍の皆さまに向けて、投資前に一読しておきたい先人たちの投資の失敗談を40例に渡りご紹介します。転ばぬ先の杖として是非参考にしてみてくださいね。

資産運用全般についての失敗例

それではまず最初に、資産運用全般に関する失敗例を以下の三つに分けてご紹介します。

- 投資への取り組み方に問題あるケース

- リスク管理に問題あるケース

- 投資ルールを決めていないケース

1. 投資への取り組み方に問題あるケース

失敗例1. 知識がないまま大きな投資をしてしまう

投資経験者のうち経験3年未満の割合は、20代で8割以上、30代でも半数近くに達するそうです。2020年に投資家デビューして、コロナショック後の上昇相場に乗って稼いだビギナーズラック組も多いと聞きます。

しかし最初から投資がうまくいくと、「はじめのうちは少額から」というセオリーを無視し、さらにまとまった利益を得ようと安易な投資勝負に出てしまいがち。投資額が大きくなれば、僅かな値動きでも大きな含み損になり得ます。

例えば数日で20%強も下落したコロナショックを例にしてみると、投資額が100万円であれば20万円の損失ですが、500万円投資していれば100万円の損失です。

失敗例2. 他人の意見に頼りきり自己判断や学習を怠る

会社四季報や株式新聞しか頼れなかった昔とは違い、今やSNSやネットに投資情報はあふれています。今の時代、重要なのは情報収集ではなく情報の整理であり取捨選択です。

他人が流す情報には、正しくない内容や意図の上に発信する内容、古い内容なども溢れています。これらを鵜呑みにしてばかりいては成果を出すことはもちろん、大きな損失を出してしまうことも考えられます。そんな時責められる相手は誰もいません。

失敗例3. たった1度の失敗で投資から手を引いてしまう

まだまだ資産の乏しい20代・30代がやりがちな典型的な失敗例ですが、一度や二度の失敗(損失)で、投資はやるものじゃないと手を引いてしまうパターンです。

そもそも100%の確率で資産を増やせるなら、それはもう投資ではないでしょう。例えば米国株投信では、過去5年間平均に基づけば7%のリターンが期待できますが、当然5年間のうちにはマイナスの年もプラスの年もあるわけです。

失敗例4. 投資目的や目標がないまま投資してしまう

投資は金融商品を購入すれば終わりではありません。所有している金融商品を売って始めて利益が確定するのです。

ではいつ売るのか。いくらになったら売るのか、どのくらい下がったら損切するのか?など、運用の途中途中で必要となる投資判断は、行き当たりばったりでは出来ません。

- 「いくらを」「いつまでに」「いくらに」したいのか。

- 「何パーセント程の利回り」を目指し、「何パーセントのリスク」を許容するのか。

資産運用を始める前には、予めこうした目標設定が必須です。

失敗例5. 投資や金融商品のデメリットを理解していない

ぱっと見の好印象に引きずられて欠点が目に入らなくなる…。心理学の世界では「ハロー効果」と呼ばれる現象で、投資行動にも当てはまります。

投資できる金融商品は様々ありますが、それぞれメリット・デメリットが共存しており完璧な商品はありません。特に利回りが高いなどのメリットばかりに目が向くと、リスクなどのデメリットを軽視してしまいがち。

2. リスク管理に問題あるケース

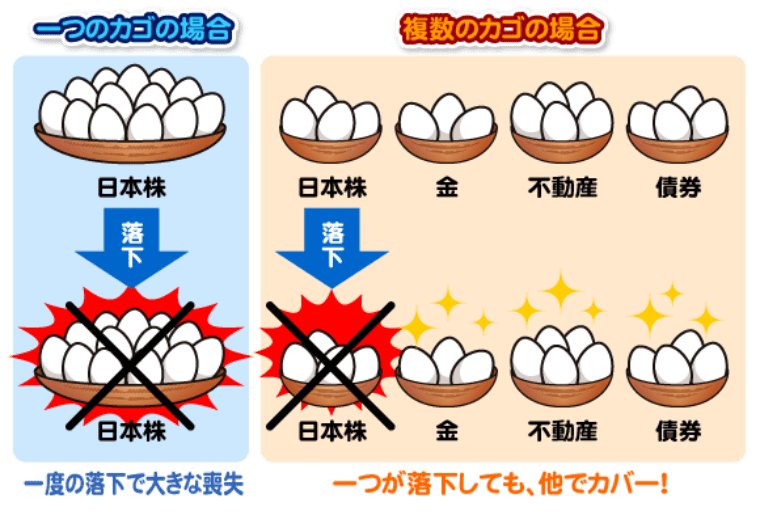

失敗例6. 金融商品を分散しておらず一度に大損する

投資資金がそれほど多くない20代・30代や投資駆け出しのころは、様々な商品に分散して投資するのは容易ではありません。

しかし、「卵を1つのカゴに盛るな」という投資格言があるように、投資において分散投資は基本中の基本。性質の似通った銘柄や商品、もしくは単一の商品だけに集中的に投資してしまうと、リスクの分散が効かず損失をカバーすることが出来ません。

(参考:株式トレード情報局)

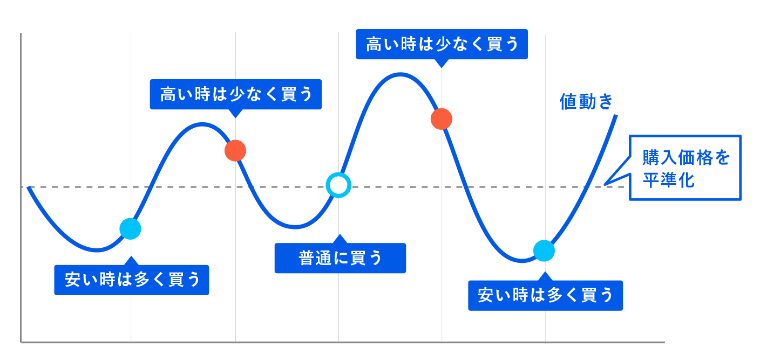

失敗例7. 投資タイミング(時間)の分散をせず失敗

上記の通り投資の基本である分散投資ですが、銘柄だけではなく、投資タイミングの分散も忘れてはいけません。ドルコスト平均法といって毎月定額を購入するなどの工夫で投資タイミングは分散できます。

(参考:THEO コツコツ積立 or まとめて入金。どっちが良い?)

失敗例8. 利回りばかりにとらわれリスクの高い運用をする

「どの金融商品・銘柄に投資しようか」と検討する時、どうしても利回りばかりに目が向きがちなのが人間です。利回りと同時に大切なのはリスク、つまり値動きの振れ幅です。値動きが激しい商品・銘柄は高い利回りを狙えますが、それだけリスクも大きいのです。

失敗例9. 値動き予想の難しい短期投資で損失を重ねる

日経平均・ニューヨークダウなどの株価指数チャートを眺めているとよくわかりますが、一般的に指数は短期的には激しい上下動を繰り返しつつ、長期スパンでは上昇トレンドを描きます。短期投資は、この激しい上下動の波を読んで利ザヤを稼ぐわけで、テクニックの難易度は高めです。

失敗例10. 元本保証を意識しすぎて資産を増やす機会を失う

完全な元本保証やそれに近い金融商品といえば、銀行預金や国債など金利や利子を狙う商品が挙げられるでしょう。

はるか昔はこれらも良い投資先ではありましたが、超低金利の今は投資先というよりただの預け先と言った方が近いですよね。1000万円近くを投資しても年間数百円~数千円の利益にしかなりません。これではリスク資産を保有している同世代との差が数年後には顕著になってしまうでしょう。

3. 投資ルールを決めていないケース

失敗例11. 資産を投資に回しすぎて生活に困る

「投資は余裕資金の範囲内で…」投資デビューしようという人なら誰でも知っている投資のイロハです。しかし理屈はそうでも、「今この銘柄が買い時だ!」と思うと、余裕資金が底をついていようと、どうしても欲しくなるものです。

失敗例12. 損切ルールを決めておらず狼狽売りや売りを逃す

「人間は得をする嬉しさより、損をする悔しさを強く感じる」行動ファイナンスのプロスペクト理論です。株価が急落したときに狼狽売りする、あるいは逆に売るのに躊躇して塩漬け状態にしがちなのはそのためです。いざという時に誤った判断や行動を取らないよう、事前に損切りルールをあらかじめ決めておくことが大切なのです。

失敗例13. 利益確定のルールを決めておらず売りを逃す

相場の世界では「利食い千人力」と言い伝えられるぐらい利益確定は大切です。いくら株価が上がっても株を抱えている限りは「含み益」にすぎず、相場が判定したら消滅してしまいます。株は利食ってこそ (利益を確定してこそ) 稼げる世界。だからこそ、あまり欲張らずに「2割上がったら利確する」といった「自分ルール」に従うことが肝要なのです。

以上のように、「投資への取り組み方」・「リスク管理」・「ルールを決めること」の3つを守れば、資産運用での大きな失敗を未然に防止できるのです。

株式投資での失敗例

さて、続いては株式投資を行う上で注意しておきたいポイントを失敗例から学んでいきましょう。

失敗例14. 大手企業だから大丈夫と安易な考えで投資

株式投資を進めるサイトや記事では、初心者のうちは身近な企業や応援したい企業に投資するのも良いでしょうとよく書かれています。それを見て、身近な企業として私たちが普段目にするような大企業を選び投資する人もいます。

もちろんそれがだめという事ではなく、大企業というだけで安心しては危ないということです。例えば、高配当銘柄として人気のあった日産株は、カリスマ社長カルロス・ゴーンの逮捕、追い打ちをかけるように北米事業の低迷による業績不振などであっという間に半値に転落、今も値を戻してません。その他にも東芝・オリンパスの例などなど。

失敗例15. 高値掴みをしてしまい失敗

20代・30代に関わらず、「高値づかみ」は個人投資家の多くが侵しやすい失敗の1つです。ハーディング現象といって人間は大勢と同じ行動をとることで気持ちが安定します。だから、みんなが買っている銘柄を高値で買ってしまうのです。

そして株価は天井を迎え、今度は急落局面を迎えてあわてて「狼狽売り」する。これでは儲かりません。「安値で買って高値で売る」簡単なようですが、売買タイミングの見極めはプロでも難しいのです。

失敗例16. なんぴんで悪循環を繰り返してしまう

手持ちの株価がさがったときに、安く買えるチャンスだと株を更に買い増して購入単価を引き下げるのが「なんぴん」です。株価が戻れば利益が出ますが、相場の世界には往々にして二番底・三番底が起こりえます。

なんぴんで利益を上げるには、相場の動きに関してかなりの知識や経験を要します。

失敗例17. 信用取引でロスカットにより資産を失う

一般的に、個人投資家は現物取引を通じて株を売買しますが、株式市場ではこの他に信用取引が認められています。

例えば、証券会社に100万円の証拠金を差し入れれば、3.3倍の330万円まで株を買うことができます。仮に株価が40%上がれば利益は330万円×40%=132万円で元手の倍以上の儲けになります。

ただし逆に40%下がれば132万円のマイナス、元手の100万円を上回り、追加で証拠金を差し入れることができなければ、ロスカットで100万円は泡と消えます。

失敗例18. 株式併合銘柄でその後に株価が失速

株式併合とは企業が発行済み株式を減らす目的で2株、5株といった複数の株式を1つにまとめることで、株式分割はその逆です。

理論的には両者とも株価には影響を与えないはずですが、実際は併合=株価下落、分割=株価上昇の傾向にあります。

失敗例19. 自社株処分で株価が下落

自社株とは、発行会社自身が所有する株で「金庫株」とも呼ばれます。

自社株は、企業買収や資金調達のときに処分されますが、市場に流通する株式数が増え、EPS (一株当たり利益) を押し下げるためマーケットは歓迎しません。

20代・30代の間で利用者が急増中の株式投資。特にコロナショック後の2020年に株式投資を始めた個人投資家は全体の1割を超え、中でも20代・30代が全体の半分以上を占めているそう。 証券会社の窓口やネット証券などでだれでも手軽に始めら[…]

投資信託での失敗例

続いてこの章では、20代・30代の人気の投資先である投資信託での失敗例を紹介します。

失敗例20. 手数料の高い投資信託を購入して失敗

資産運用といえばリターンばかりに目が向きがちですが、利益を出すためには手数料にも注意しなければいけません。

特に投資信託の中でもアクティブ投信は手数料が割高で、年間2%前後の銘柄も少なくないのです。特に、長期運用で手数料は効いてきます。10年間の保有で2%×10年=20%も手数料がかり、その分利益が吹き飛んでしまいます。

失敗例21. 分配金の頻度の高い商品を選んで失敗

毎月分配型のような分配金の頻度の高い商品は、かつてほどではないにせよ今も根強い人気を維持していますが、落とし穴に注意が必要です。

投資信託の分配金には、利益を分配するだけでなく、出資金から分配する「タコ足分配」があります。「お金が入ってきて助かる」と喜んでいたら、分配金の大部分がタコ足分配で、気づいたら出資金が半減…良くある話です。

失敗例22:テーマ型投資信託を購入して失敗

テーマ型投信とは、AI・ロボット・eコマース・バイオなどのテーマを軸に、特定のセクターや銘柄に投資する投信です。証券会社の推奨攻勢もあって発売当初は人気がありますが、テーマ型投信のピークは「発売したとき」で多くは短命で終わります。

失敗例23:レバレッジ型投資信託で失敗

レバレッジ型投信とは、日経平均などの指数に連動するタイプの投資信託で、レバレッジ (テコの原理) により3倍以上値動きします。読み通りに指数が動けば利益が増幅されますが、逆に動けば損失が3倍以上に増幅されます。

- レバレッジとは?

- 借りに入れによって運用額を増やし、自己資金だけでの運用よりも収益を高める方法

失敗例24:売れ筋ランキングを参考にしすぎる

個人投資家が投資判断でよく参考にするのが投資信託の売れ筋ランキング。いわゆる純資産の増加額ランキングで上位の商品に注目が集まりがちです。

ただし今までのこの勢いがこれからも続くとは限りません。リスクを避けるには上位の商品ばかり選ぶのではなく、他の商品にも分散しておくことが大切です。

失敗例25:銀行や証券会社の話を鵜呑みにして失敗

「自分は大丈夫、営業の話なんて鵜呑みにしないよ」って思ってませんか?

でも甘く見るのはよくありません。彼らは厳しい金融業界の営業ノルマを生き残ってきたプロです。話の中身は証券界や企業の裏話なども織り交ぜるので大変面白く、いつの間にか引きこまれてしまいます。そしてついついおすすめの商品を買ってしまう…ですから気を引き締めましょう。

失敗例26:銀行の定期預金とのセットプランで失敗

この低金利下でなんと金利7%の定期預金!夢のような商品ですが落とし穴はいくつかあります。まず期間は3か月又はせいぜい半年で、なおかつ定期預金とほぼ同額の投資信託購入が条件です。

3か月から半年後は、一般の定期預金の金利が適用されるので、高金利のうま味は数か月しか享受できないのです。ちなみに手数料の安いインデックス投信などは大抵対象外です。

20代・30代で投資デビューするなら、投資先は何を選べばよいでしょうか。 投資の知識や経験が乏しく仕事や私生活に忙しい20代・30代にとって、少額から投資でき、プロに運用を任せることの出来る「投資信託」は大変フィットする運用商品です。[…]

不動産投資での失敗例

続いては、不動産投資での失敗例について見てみましょう。

失敗例27:家賃収入が思うように入らずローン返済が厳しくなる

不動産投資は株式や投資信託と違って、多くのケースで不動産ローンを通じて資金調達しています。つまり手元資金が乏しくても投資が始められるうえに、ローンによるレバレッジ効果で大きなリターンが期待できます。

ただし入居者が埋まることが前提で、仮に入居者が決まらず家賃収入が入ってこないと、ローン返済が滞ってしまう場合があります。

失敗例28:ランニングコストが高く付きすぎて赤字に

不動産は金融資産と違って相対で取引されることもあり、仲介手数料などの取引コストはけた違いに割高です。さらに実物資産なだけに、各種税金・メンテナンスコスト・管理会社に払う手数料もかかります。だから投資物件を購入する前には、しっかりと収支のシミュレーションをし、諸費用を除いても利益が残る物件を厳選することが大事です。

失敗例29:自分の足で物件や地域を調査せず失敗

最近の賃貸アパート・マンションでは「大家さん」がめっきり減り、管理会社に委託するケースが当たり前になりました。だからといって管理会社まかせにせず自分の目で「現場」を確かめることが大切です。植栽が手入れされていない、ごみ集積場が乱雑しているなど、ちょっとした落ち度はやがて入居希望者の離反も招いてしまいます。

失敗例30:新築物件を購入してその後に不動産価値が下がる

新築物件は一見、人気も高く利回りが良さそうに移るかもしれませんが、「新築」の特権を得られるのはそう長くはありません。言うまでもありませんが、一度だれかが入居した場合、その時点で「中古」になります。とくに新築ワンルームマンションなどの賃貸物件の場合、中古になった途端その資産価値は落ちてしまいます。

また新築物件は人気であるゆえ購入額が高額になりがちです。新築だから高く貸し出せるだろうと無理してローンを組んでしまうと、中古になって家賃が下がった途端キャッシュフローが回らなくなるなんてことも考えられるでしょう。

失敗例31:不動産会社のうまい話に乗ってしまう

例えば株式投資は、相場状況・企業業績・値動きなどの情報がいつでも入手できます。一方で不動産に関する情報はクローズドで、業者に頼るしかありません。

それだけにおいしい話には簡単に乗らないようにしたいもの。結論を急がす、複数物件や不動産業者を比較吟味して慎重に準備を進めましょう。

失敗例32:不動産会社の勧めでローンを不正に組まされる

住宅ローン金利は、不動産担保ローンの金利より大きく優遇されています。ハウスメーカーや不動産会社の中には、賃貸物件を売らんがために、賃貸物件購入にあたって不正に住宅ローンを組ませるところもあります。金融機関に発覚して全額即時返済、差額金利請求を求められるケースは少なくありません。

不動産投資と聞くと、まとまった投資金が必要そうだし20代・30代には敷居が高いのでは、と考える方も多いでしょう。 しかし、私たちのような20代・30代の若手会社員でも不動産投資をしている人は一定数おり、さらに今増加傾向にあります。 […]

その他の金融商品での失敗例

さて、最後はFXや仮想通貨・外貨建て投資・ヘッジファンドなどのその他金融商品での失敗例を紹介して終わりにしましょう。

失敗例33:リスクの高い外貨建て保険で失敗

株や投資信託なら、誰しもリスクがあることを承知で購入します。ところが保険と聞くとどうでしょう、リスクゼロと勘違いしがちな方も多いのではないでしょうか。

最近外貨建て保険に対する苦情が増えているのもこのためで、内容は「元本保証だと思った」というものです。外貨建て保険は為替変動リスクを受けるほか、為替手数料も発生、満期時の受取額も予想が難しいなどのデメリットがあります。

失敗例34:FXでレバレッジをかけすぎて失敗

FXのレバレッジ比率は25倍と、株式の信用倍率3.3倍より1桁大きくなっており、例えば100万円の証拠金で最大2500万円までポジションを張れます。予測が当たれば利益は大きいですが、裏目に出たら100万円をあっという間に「溶かして」しまいます。

失敗例35:FXで損切りタイミングを逃しロスカットされる

長期運用が基本の株式や投資信託とは違って、FXは毎日毎日が勝負です。それだけに自らが描いた運用シナリオに対して忠実になるべきでしょう。

実際の値動きとシナリオがずれたら、あきらめて損切りすることを考えなくてはなりません。状況が好転するかもという根拠のない期待から、ポジションをいつまでも抱えて結局ロスカット‥なんていうのは最悪の展開です。

失敗例36:FXの追証でどんどん資産をつぎ込むことに

FX取引業者各社は、それぞれ委託証拠金維持率を定めています。負けが続き維持率が基準を下回ると、業者は追加証拠金の差出を求めてきます。

あなたの選択肢は2つ、追証を払うかポジションを解消するか。マイナス分を取り返そうと追証をつぎ込み続けて、泥沼にはまる場合もあります。

失敗例37:貯蓄型保険を途中で解約して元本割れ

保険の返戻率 (へんれいりつ) とは、積立額に対する戻ってくるお金の割合です。貯蓄型保険の場合、契約年数が長いほど返戻率は高くなります。満期前に解約すると返戻率が100%を下回ることも少なくありません。つまり貯蓄型保険は原則元本保証ですが、解約時期によっては元本割れとなることもあるのです。

失敗例38:ヘッジファンドの運用会社が倒産

最近ではヘッジファンド間でも生き残り競争が激しく、シタデルなどが快進撃を続ける一方で、ソロスのような伝説の人物でさえ店じまいするような状況です。店じまいならともかく、弱小ファンドの中には顧客からの償還請求に値を上げ、倒産するところも少なくありません。

失敗例39:ヘッジファンドの会社が詐欺だった

不特定多数の投資家に販売する投資信託と違って、機関投資家や特定の個人投資家を相手にするヘッジファンドは、届け出・登録といった規制も比較的緩めです。ファンドの多くはまじめに営業していますが、甘い金融規制に付け込んで詐欺的な行為を働くファンドも一定数存在します。

失敗例40:ヘッジファンドのロックアップ期間を軽視

投資信託や株はすぐに現金化できますが、ヘッジファンドは3か月から半年のロックアップ(償還拒絶)期間を設けています。ロックアップ期間があることを軽視していると、物入りのときに現金化できないなど、思わぬトラブルを招きかねません。

20代・30代の若さで1000万円以上の資産を作るのは簡単ではないですよね。 しかし、早くに相続した場合やネットビジネスや投資で一山当てたなど、20代・30代の中にも1000万円以上の資産を持つ方は一定数存在します。 もしあなた[…]

20代・30代の資産運用の失敗例まとめ

最後までお読みいただきありがとうございます。

本記事では資産運用全般、株式投資、投資信託、不動産投資、その他の金融商品にまつわる失敗例を元に、投資者が注意しておきたいポイントをまとめました。

転ばぬ先の杖として予めしっかり理解して、安全に投資に取り組みましょう。